A股快要沸腾了,超百股涨停,分级B迎涨停潮、5500亿天量成交、10倍高杠杆配资死灰复燃……

图片来源:视觉中国

这一景象,许久未见!有调侃称,A股熊市变雄市,这不仅仅是逼空,而是把股民逼疯!

A股早间冲高回落 粤港澳概念股集体大涨

2月19日周二,A股小幅高开,沪指、深成指震荡走高。创业板盘中一度翻绿,回暖后又在早间收盘前转跌。盘面上涨停家数依旧较多,大盘成交额持续放量。

沪指早盘收报2761.22点,涨0.25%,成交1560亿;深成指早盘收报8450.30点,涨0.04%,成交额2248亿;创业板早盘收报1410.80点,跌0.20%,成交额640亿。

早间,保险板块持续拉升领涨,中国人保成交额逾8亿元,一度触及上市开板以来首次涨停;安信信托、熊猫金控、民生控股等均强势涨停。

粤港澳大湾区、广东自贸区两大板块涨幅居前。其中,粤泰股份、深天地A、穗恒运A集体封死一字板,珠江实业、广州港、嘉诚国际、世荣兆业纷纷大涨。

市场情绪已被点燃,成交量创三年新高

进入2019年之后,A股出现一波上涨行情,特别是春节之后,A股开始加速上行。A股市场热度也开始升温,股票微信群渐渐复苏,股票配资行业也开始热闹起来。

在A股市场连续上涨之下,市场情绪已被点燃,成交量指标更具意义。数据显示,2月18日两市成交额5477.05亿元,系2018年4月以来首次突破5000亿大关;两市成交量达657.14亿股,创2016年3月21日以来近三年新高。

据媒体报道,随着A股行情回暖,融资客参与热情明显升温,10倍高杠杆配资大有死灰复燃迹象。Wind数据显示,截至2月15日融资融券余额为7392.27亿元,较节前增加222.76亿元,其中融资余额7323.74亿元,融券余额68.53亿元。

作为市场先行指标的券商板块,18日券商指数大涨近6%,15股涨幅超过6%;最能代表市场风险偏的分级基金上演涨停潮,近40只分级B涨停。融资客的强势回归也为A股注入新的活力,两融余额连续6天出现净买入,是2018年2月末以来首次。

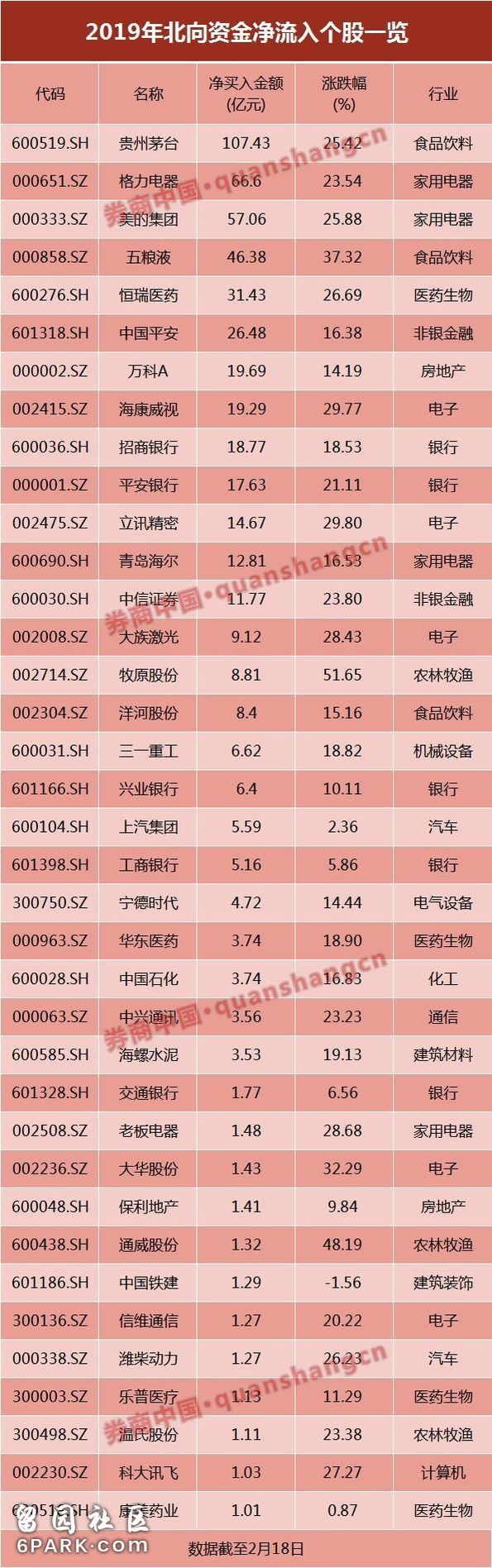

北上资金继续加仓白马蓝筹

周一,北上资金净流入47.89亿元,为连续第14个交易日净买入。其中沪股通净流入21.49亿元,深股通净流入26.4亿元。

图片来自Wind金融终端

而自今年以来,外资大规模流入A股的金额持续创出历史新高。Wind数据显示,进入2019年以来,北上资金持续净流入,1月单月净流入606.88亿元,创下A股港股互联互通之后的历史新高,也是历史上单月净流入首次突破600亿元。截至2月18日,2019年北上资金已累计净流入973.95亿元。

截至2月18日,自沪深港通开启以来,北向资金累计净流入7391.28亿,南向资金累计净流入7252.56亿。

数据显示,截至2月18日,北向资金净流入贵州茅台超百亿,达107.43亿元,净流入金额超过有50亿元的还有格力电器和美的集团,分别净流入66.6亿元和57.06亿元。

此外,净流入金额超过10亿元还有恒瑞医药、中国平安、万科A、海康威视、招商银行、平安银行、立讯精密、青岛海尔、中信证券等9只股票。

30只分级B涨停潮,88%溢价交易

带杠杆的分级B也是反弹利器,昨日再现涨停潮。43多只分级B盘中涨幅超9%,互联B、TMTB、医疗B、健康B、体育B和国防B等30只基金封于涨停板。其中,电子B年初以来已上涨63.01%。

值得一提的是,与年初分级B折价交易不同,截至2月18日,可交易的130只基金中,115只股票存在溢价,占比超过88%。仅2只基金折价交易。

在2018年“比惨”的偏股型基金,终于在己亥猪年开年迎来扬眉吐气的一刻。春节第一周,A股市场开启连涨模式,一些基金公司人士也在朋友圈中为“开门红”写了打油诗:策略千万条,业绩第一条。上涨不到位,亲人两行泪。

有券商高呼“牛市起点”

近日,中信建投证券的一则电话会议上,用了“牛市的起点”为标题,引发市场关注。

中信建投策略认为,在大类资产配置方面,投资偏好为股票信用债本币商品国债,当期位置就是A股牛市的起点,建议投资者全面提升仓位,尤为看好通信、计算机、电子为代表的成长板块,此外,食品饮料、家电等高股息板块和券商等牛市受益板块也值得关注。

著名经济学家李迅雷近期在第一财经《首席对策》中表示,“大类资产配置而言,我建议增持债券、黄金和权益资产。对于房地产,我认为已经进入减持窗口,我不认为2019年房价会出现大幅度的波动,但是如果在“房住不炒”的政策背景下,房价长期走L型,对于用杠杆买房的投资者来讲就意味着亏损。”

海通证券策略分析师荀玉根观点也很鲜明,甚至对比了2005年股市1000点时期。他近期发表的核心观点是: 1.2019年类似2005年,是熊末牛初的转换年,估值处于底部,流动性好转,基本面W型二次探底,国际和大类资产比较,战略乐观。

2.基本面角度当前更像2005年上半年,5大领先指标只有社融数据改善。盘面特征类似2005年下半年,高股息股领先企稳,白马股也出现补跌企稳,这与外资流入有关。

3.外资类长线资金不用纠结左侧还是右侧,定投式配置,公募类年度考核资金等更多领先指标企稳,即便类似2005年下半年也是进二退一,来日方长,不必慌张。

2005年股指最高1328点,最低998点。如果2019年盘面类似2005年下半年,那么意味着股指将经历震荡再向上探索。

那么,牛市来吗?

内部金融数据向好、外部利空逐渐趋缓,市场预期不断回升,A股近期的不断上涨也反映了这一趋势。

市场最关心的社融数据,往往被认为是资本市场转暖的指标。摩根士丹利华鑫基金认为,融资增速的见底预示未来1~2个季度后实体经济有望见底,预计本轮经济在2019年下半年出现改善。

2019年以来,外资持续流入中国市场,近日不少机构预期,2019年流入中国资本市场的外资规模将再创新高,不仅是股市方面,债市也将同样迎来大笔资金流入。

花旗银行日前发表报告表示,2018年全年中国资本市场迎来了1200亿美元的创纪录外资流入,预计2019年流入中国资本市场的外资将上升至2000亿美元,再创新高。

沈建光:“逢九必涨“

特别看好2019年的人还包括京东金融首席经济学家沈建光,他近日也提出,2019年可能重现“逢九必涨”,还搬出了1949年以来的美国股市作为例子。

他认为,全球股票市场历史上客观存在“逢九必涨”的现象。在1949-2009年间,除了极个别的年份及指数,全球股市在尾数为“九”的年份均能取得正收益,且收益幅度较为可观。

平均来说,美国股市“逢九”的正收益在20%左右,而A股“逢九”更是表现不俗,受到1999年和2009年金融危机后大幅反弹影响,上证综指及深证成指“逢九”有40%上下的年回报。2019年的A股市场或许也是比较乐观的一年。

沈建光的市场观点是:中期来看,由于美联储退出加息、中美贸易可能达成协议、中国宏观政策更加积极以及股票市场客观存在“逢九必涨”的规律,2019年资本市场的信心有望修复,A股市场整体表现或将是相对乐观的一年。

郝联峰:本轮行情是反弹行情,并非牛市

中华保险研究所总经理、中国研究所长论坛首席经济学家郝联峰则认为,本轮行情是反弹行情,并非进入牛市。其助力不过是前期超跌带来的估值修复,从根源上看,A股并不具备牛市的特征。当前主流风格是价值风格,但是目前价值股已经出现滞涨,后续成长股会迎来补涨行情。

他建议投资者2019年不要对股票市场过于乐观,小心谨慎,控制风险,保住本金,迎接2020、2021年的大牛市。

刘晓博:3000点以上是风险区域

知名财经评论员刘晓博认为目前不应该有牛市。只要我们还记得2015年股灾的教训,就不应该催生牛市。因为大牛市带来大逃亡,最后一定是一地鸡毛。

2019年中国股市看起来最大的事情是“科创板”在上交所推出,其实真正的大事是“在科创板试行注册制”。所谓注册制,就是把企业发行股票、上市的权利交给市场和企业自己。这意味着大扩容的时代即将到来,其实这也是搞注册制的目标。否则,A股仍然是一个“中看不中用”的花瓶,中国企业融资的需求仍然要靠美股、港股承担。

注册制下,股票是非常便宜的。市盈率中位数应该在15倍左右,不超过20倍。目前A股的市盈率中位数在32.6倍左右,仍然偏高。所以,如果注册制推广,A股面临价值重估。

目前的A股,是审批制(核准制实质是审批制)下的估值。审批制带来“上市名额的稀缺”,所以必然产生溢价(泡沫)。这个溢价,就是“壳价值”。比如一家上市公司,即便资不抵债面临破产,仍然可以卖壳,能卖几个亿。这个价值,就是审批制下的“壳价值”,或者是“审批泡沫”。

注册制下,“审批泡沫”会被挤出,所以未来A股的估值水平是“趋势性走低”的。

这好比:A股目前在高位,而未来注册制在低位。如果中间发动一轮牛市,等于大家坐着过山车冲高,将来怎么办?只能摔下来!

我的看法是:3000点以上是风险区域。但这不意味着3000点以下绝对安全,因为短期波动和不确定性非常大。毕竟,股市不仅仅受到国内政策影响,它还受到国际环境的影响。比如中美谈判,仍然存在一定不确定性。

当然,从国内看,“两会”之前(3月3日)的基本面都是有利于A股的。大基建、消费升级、粤港澳大湾区、上海大都市圈、科创板等概念,会反复活跃。

如果央行降息,房地产板块也会再度活跃。

但2019年的行情,仍然存在很多变数。如果你想参与,一定立足短线,快进快出,不要轻易爱上某只股票。一切都是筹码,都是获得价差的工具而已。

如果你打算买房子,现在看到股市活跃,于是想炒一轮再去买房,两边都占着。那么我提醒你:85%的可能是你玩砸了,最终房子没有买到,股票上套住了。

券商的分析师、首席经济学家们,一定是希望你去炒股的。券商们饿了两三年了,去年的年终奖都没有拿到。现在终于闻到了猎物的味道,正准备发动一轮“吃饭行情”。而散户们,就是他们最好的猎物。

文章观点仅代表作者观点,不代表本公众号立场;文中投资建议仅供参考